よくある質問

Tracers S&P500ゴールドプラス

Tracers NASDAQ100ゴールドプラス

Tracers MSCIオール・カントリー・ゴールドプラス

Q |

レバレッジを使うファンドは長期投資に向かないと聞きましたが、なぜですか。 |

|---|---|

A |

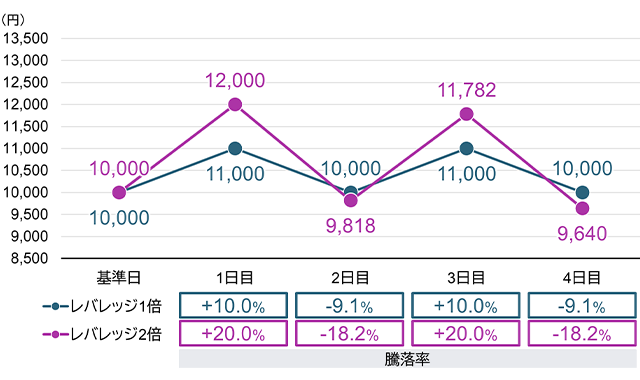

レバレッジを使うファンドは、商品特性上、日々の騰落率は基準となる指数の2倍や3倍になる一方、価格が上下動を繰り返すと長期の騰落率は基準となる指数の2倍や3倍よりも徐々に小さく(逓減)なります。ただ、特定の単一指数のみを対象として運用される一般的なブル・ベア型のレバレッジファンドに比べると、各ファンドにおけるその影響は軽減すると考えられます。 レバレッジを使う場合の値動きには、以下のような特徴があります。 ①レバレッジをかける指数の一定期間の騰落率がゼロであっても、価格が日々上下に動くことにより、レバレッジをかけた方の資産価格は劣後する。 ②日々の上下動が大きいほど、レバレッジをかけた方の資産価格はより逓減しやすい(こうした悪影響を「ボラティリティ・ドラッグ」といいます)。 ③レバレッジをかける指数の一定期間の騰落率がプラスの場合、一般的にレバレッジをかけた方の資産価格も上昇する。 また、各ファンドは、特定の株価指数の2倍の値動きをめざすような一般的なブル・ベア型ファンドとは異なり、株式と金(ゴールド)に分散投資を行なうレバレッジファンドです。株式と金は、異なる値動きをする傾向があるため、分散効果によって単一指数のレバレッジファンドに比べた逓減の影響は軽減されると考えられます。 ※「米国株式と金の相乗効果で基準価額は設定来高値圏に」では、S&P500指数と金先物およびTracers S&P500ゴールドプラスの月次騰落率についてご紹介しています。 ある資産に10,000円を投資した場合のシミュレーション 「4日間のリターン:0%/騰落率:中」の資産の場合

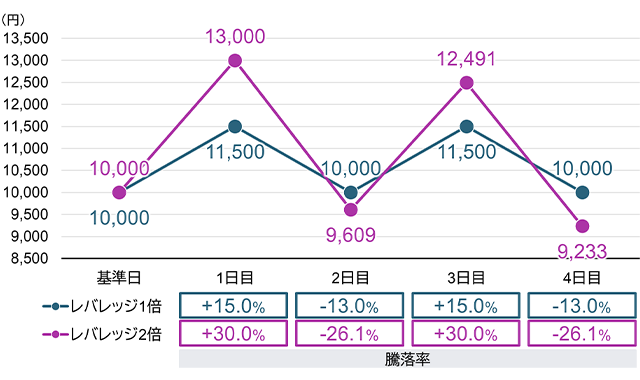

「4日間のリターン:0%/騰落率:大」の資産の場合

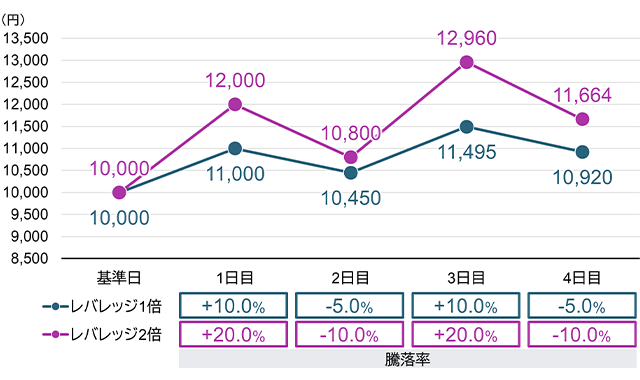

「4日間のリターン:プラス」の資産の場合

上記では手数料や税金などは考慮していません。上記シミュレーションはレバレッジの効果をお伝えすることを目的とした参考情報です。 |

2025/10/08 作成

2026/02/06 更新