「東証ETFなら、アリかも。」 S&P500を対象としたレバレッジ型・インバース型ETF

- 更新日:2025年9月30日(公開日:2023年3月3日)

東証ETFの魅力、S&P500レバレッジ型ETF・インバース型ETFをご紹介します。

上場インデックスファンドS&P500先物レバレッジ2倍(愛称:上場S&P500レバレッジ2倍)

銘柄コード:2239

商品概要(手数料等)/留意事項(リスク)/基準価額の値動きに関する注意事項

上場インデックスファンドS&P500先物インバース(愛称:上場S&P500インバース)

銘柄コード:2240

商品概要(手数料等)/留意事項(リスク)/基準価額の値動きに関する注意事項

目次

東証ETFなら、アリかも。~東証ETFの魅力~

東証ETFとは?東京証券取引所に上場しているインデックスファンド

ETFは「上場投資信託」 という日本語訳が与えられる通り、証券取引所に上場しており、ひとことで言えば個別銘柄と同じように売買できるインデックスファンドです。ETFは国内外に上場していますが、東京証券取引所に上場しているETFを「東証ETF」と呼んでいます。

日中にリアルタイムで売買、日本円で取引

東証ETFは海外株投資のハードルを極めて低くしたETFです。S&P500といった主要株価指数を、日本時間で、日本円で、いつもの証券口座で売買することができます。海外株に投資する東証ETFは、海外市場が終わったあとにも続く「指数先物」という仕組みを通じて指数の値動きを捉えていきます。東証ETFであれば、夜中に起きている必要もなければ、為替の交換に発生するコストも不要です。

どの証券会社でも取引可能

東証ETFは国内株式と同様にお取引いただけますので、証券会社で口座を開いている方なら、すぐに銘柄コードを打ち込んで注文することができます。

| 銘柄コード | ファンド名 |

|---|---|

| 2239 | 上場インデックスファンドS&P500先物レバレッジ2倍 |

| 2240 | 上場インデックスファンドS&P500先物インバース |

東証ETFと投資信託との違い

東証ETFと一般の投資信託との大きな違いは「注文と価格決定の時差」です。

投資信託の場合、販売会社である銀行や証券会社で、原則15:30まで(締め切り時間はファンドによって異なります)に取引の発注をしますが、その取引価格(基準価額)が決まるのは、国内資産に投資をするものは、原則、当日の19:00頃、海外資産等に投資をするものは、原則、翌営業日の19:00頃です。その基準価額は原則毎営業日に1回だけ計算されます。

一方、ETFは投信と同じように、通常、15:30までに取引の発注が可能ですが、株式取引と同様にその取引ができれば即座に取引価格が決まります。

レバレッジ型・インバース型の投資信託やETFは、特に個人投資家の皆さまに、主に短期売買を目的としたご活用のニーズが高い商品ではないかと思います。前述のように、投資信託の場合は注文日の翌営業日の基準価額で売買がなされる一方、ETFではリアルタイムで売買できる優位性があります。

レバレッジETFとは?

レバレッジETFとは、投資対象(例えば、日経平均株価やS&P500)の日々の動きの「2倍」などに基準価額が動くように設計されたETFです。

レバレッジETFに投資する場合、日経平均株価やS&P500のETFに同じ金額を投資するよりも日々の投資価値の変動が大きくなります。

「レバレッジ」は「てこ(梃)」という意味で、小さな力で重いものを動かすようなことになぞらえてレバレッジETFと呼ばれています。

ブル型とも呼ばれ、市場が上昇する時に強みがあります。

インバースETFとは?

インバースETFとは、元の投資対象(例えば、日経平均株価やS&P500)の日々の動きの逆、反対に基準価額が動くように設計されたETFです。市場が下落する時に強みがあります。

「インバース」は「逆の」「反対の」という意味で、ベア型と呼ばれることもあります。

ブル・ベアというのは、市場の強気(ブル)と弱気(ベア)を表していて、ブルは雄牛(Bull)が角を下から上へ突き上げる仕草(上昇)、ベアは熊(Bear)が前足を振り下ろす仕草(下落)から来ているとのことです。

S&P500指数とは?

S&P500指数は、米国の金融商品取引所に上場している企業のうち、時価総額や流動性、業種のバランスなどを勘案して選ばれた500社の株式で構成される、浮動株調整済時価総額加重平均型の株価指数です。

「上場S&P500レバレッジ2倍/上場S&P500インバース」と対象指数の概要

上場S&P500レバレッジ2倍の概要

| 項目 | |

|---|---|

| 銘柄名 | 上場インデックスファンドS&P500先物レバレッジ2倍 |

| 銘柄コード | 2239 |

| 連動を目指す指数 | S&P500先物2倍レバレッジ日次指数(エクセスリターン) |

| 手数料等 | 商品概要 |

| リスク | 留意事項 |

| 上場日 | 2023年3月17日 |

| 上場取引所 | 東京証券取引所 |

| 取引所売買単位 | 1口 |

| 決算日 | 毎年1月20日 |

| 信託報酬 | 年率0.396%(税抜0.36%) |

| 市場価格 | 商品ページの基本情報で確認できます。 |

| インディカティブNAV | 商品ページの基本情報で確認できます。 |

| 取得場所 | 証券会社 |

上場S&P500インバースの概要

| 項目 | |

|---|---|

| 銘柄名 | 上場インデックスファンドS&P500先物インバース |

| 銘柄コード | 2240 |

| 連動を目指す指数 | S&P500先物インバース日次指数(エクセスリターン) |

| 手数料等 | 商品概要 |

| リスク | 留意事項 |

| 上場日 | 2023年3月17日 |

| 上場取引所 | 東京証券取引所 |

| 取引所売買単位 | 1口 |

| 決算日 | 毎年1月20日 |

| 信託報酬 | 年率0.396%(税抜0.36%) |

| 市場価格 | 商品ページの基本情報で確認できます。 |

| インディカティブNAV | 商品ページの基本情報で確認できます。 |

| 取得場所 | 証券会社 |

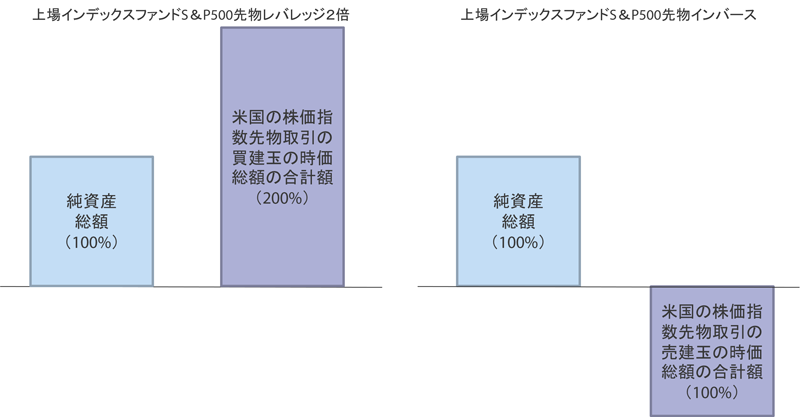

ファンドの仕組み

ファンドの信託財産の純資産総額に対して、上場インデックスファンドS&P500先物レバレッジ2倍は米国の株価指数先物取引の買建玉の時価総額の合計額が2倍程度、上場インデックスファンドS&P500先物インバースは米国の株価指数先物取引の売建玉の時価総額の合計額が同程度となるように日々調整を行います。なお、外貨建資産については、為替変動リスクの低減を図るため、原則として対円での為替ヘッジを行ないます。

※上記はあくまでもイメージであり、市況動向および資金動向などにより、上記のような運用が行なえない場合があります。

※為替ヘッジによって為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるものではありません。

なお、為替ヘッジを行なう際、対象通貨の短期金利より円の短期金利が低い場合には、為替ヘッジコストがかかります。

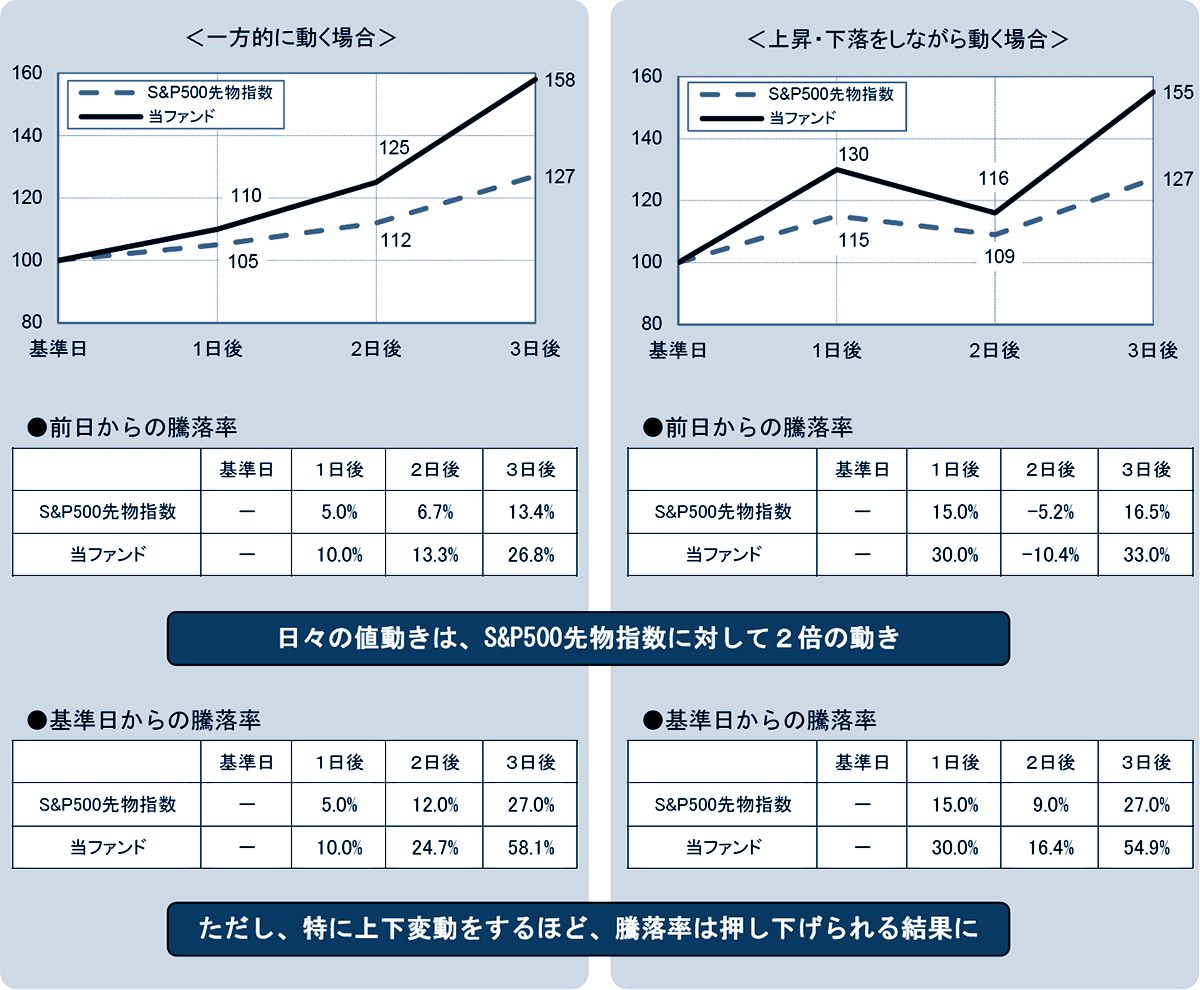

上場インデックスファンドS&P500先物レバレッジ2倍の基準価額の値動きのイメージ(S&P500先物指数が上昇局面の場合)

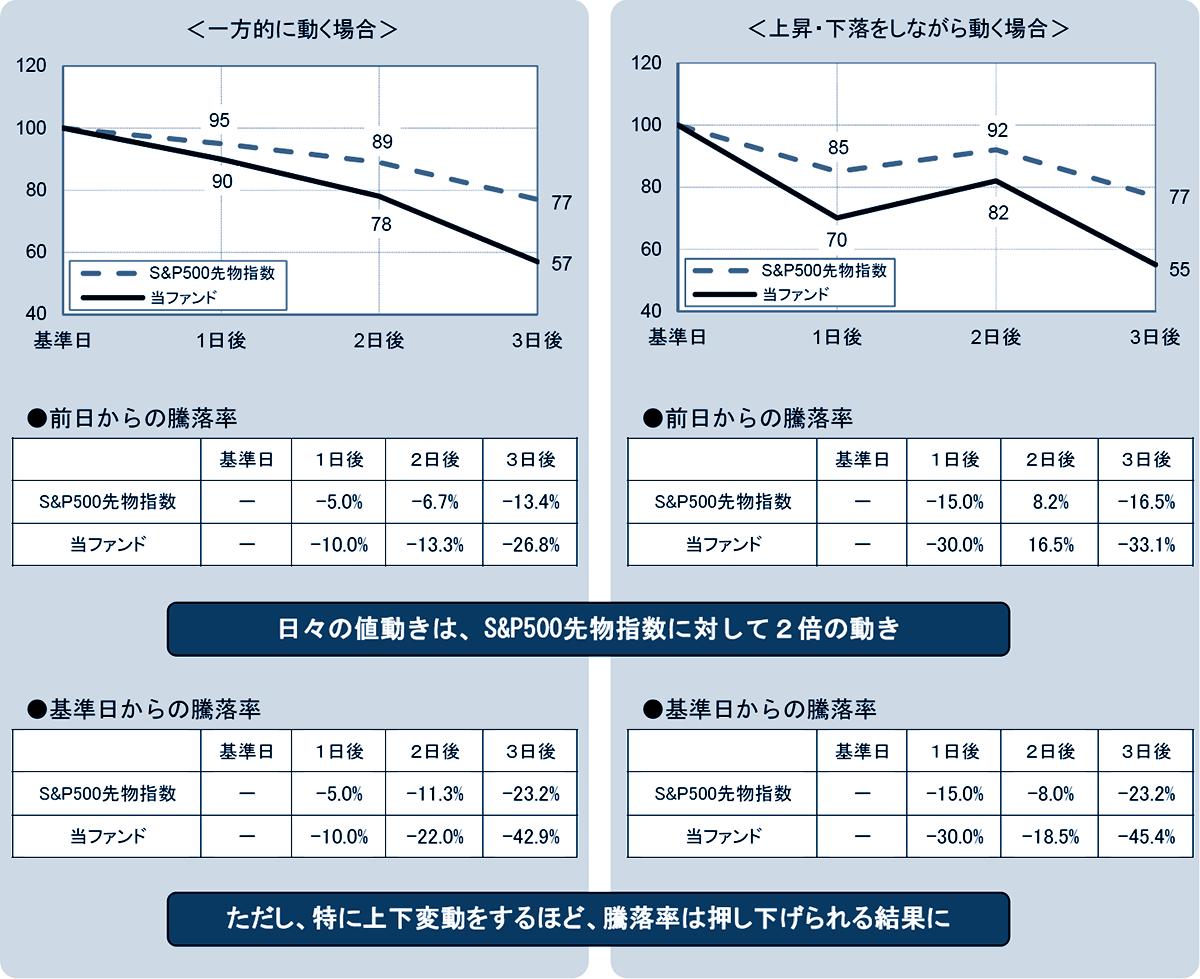

上場インデックスファンドS&P500先物レバレッジ2倍の基準価額の値動きのイメージ(S&P500先物指数が下落局面の場合)

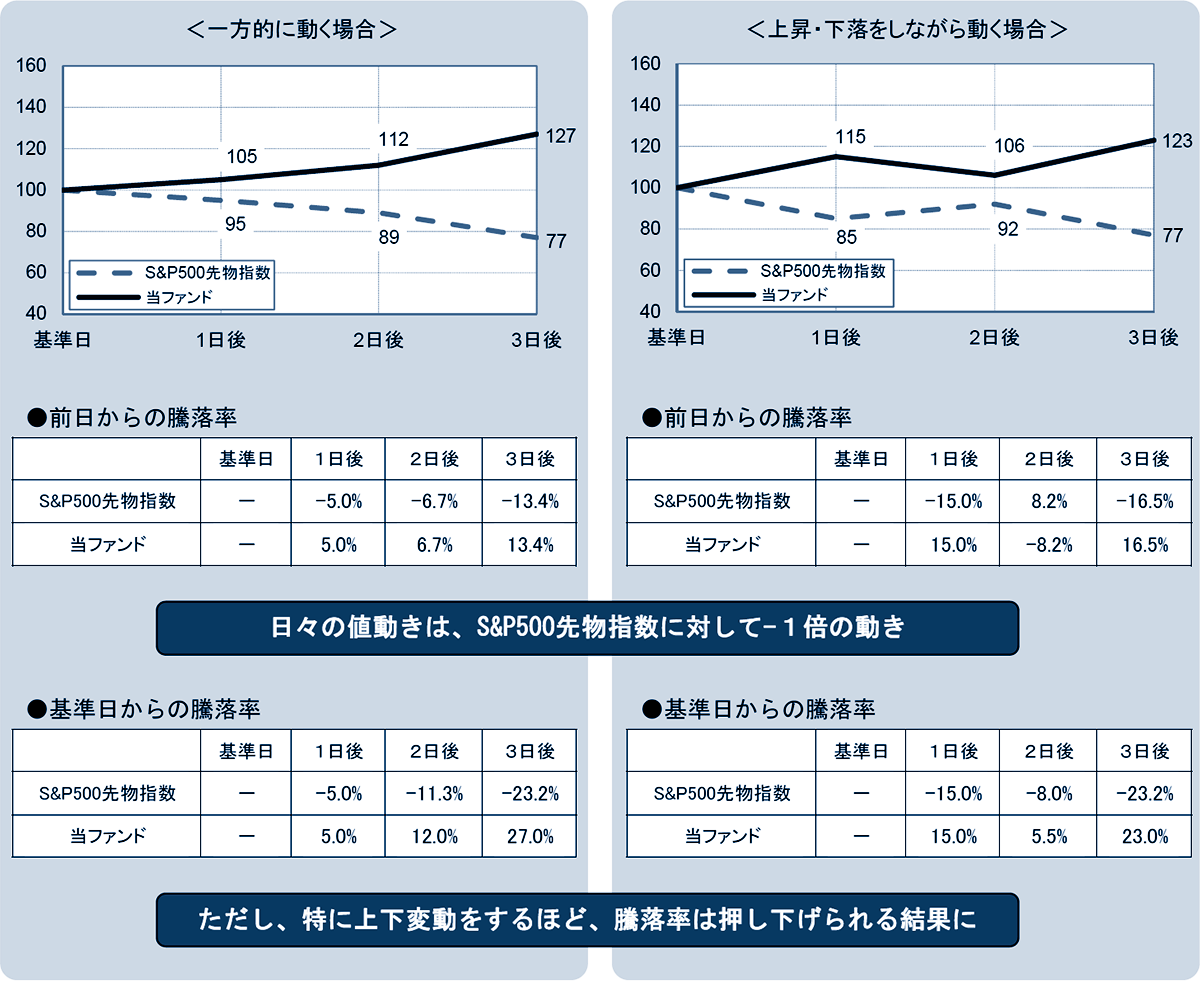

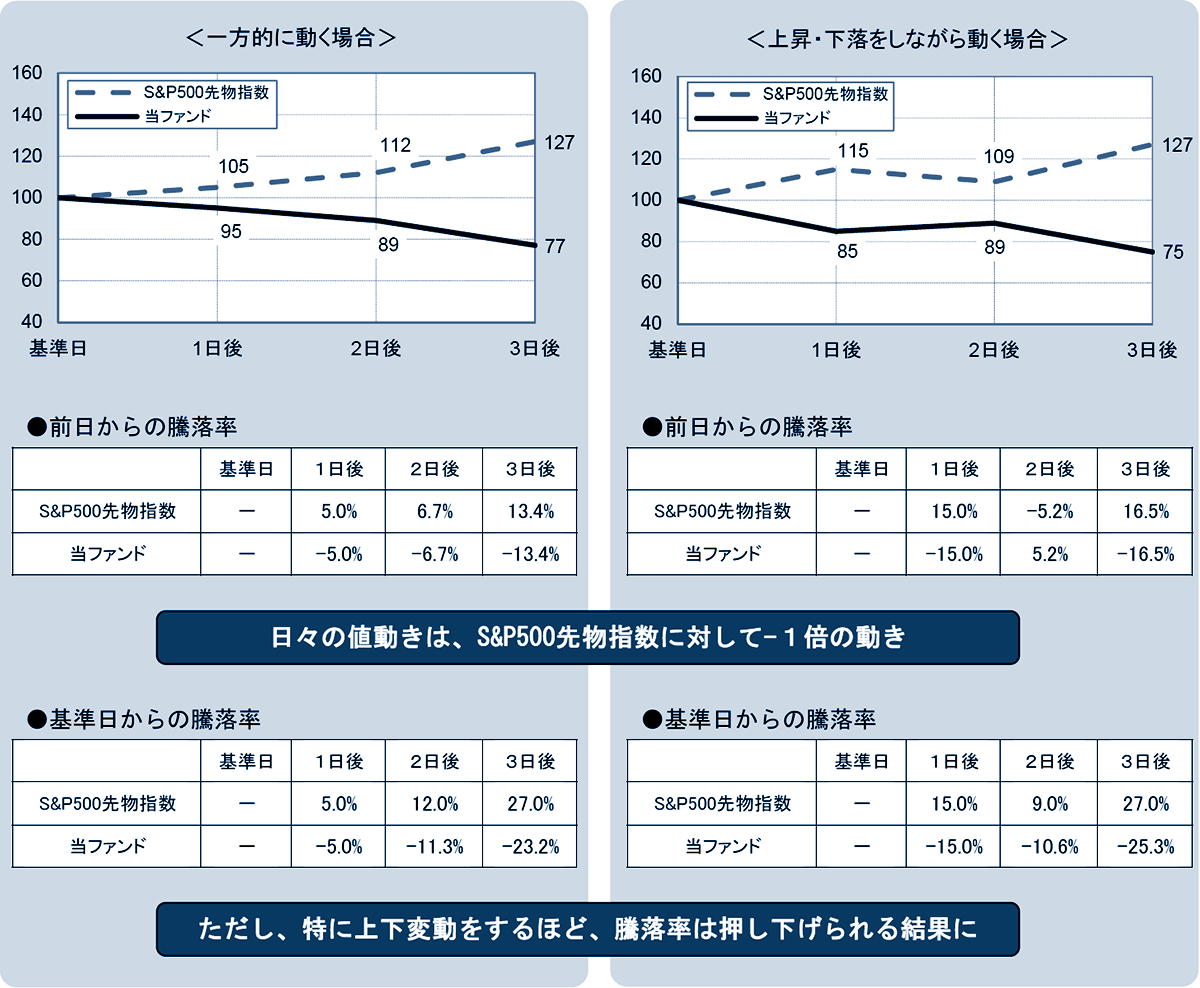

上場インデックスファンドS&P500先物インバースの基準価額の値動きのイメージ(S&P500先物指数が上昇局面の場合)

上場インデックスファンドS&P500先物インバースの基準価額の値動きのイメージ(S&P500先物指数が下落局面の場合)