株式投資は、株主が「事業リスクを取る」ことで、他の人が働いてくれた成果を分配してもらえます。一方、融資や債券投資は、最初に決められた期限にお金が返済され、年2回程度、決められた金利が支払われる約束ですから、事業の成功も失敗も(倒産などを除けば)リターンにはあまり関係ありません。この特性の違いから、投資の中心には株式を据えた方が良いことを知っておきましょう。

株式は「儲かるほど・成長するほど分配が増える」という画期的な仕組み

株式は、債券と違って金利の支払いの約束がなく、初めから元本を返済しない前提になっています。なぜ、こんなひどい(?)契約がまかり通るのでしょうか。

株式は、株式の発行会社(株式会社)が儲かれば儲かるほど株主への配当を増やす(事業が成功しなければ配当もしません)という画期的な仕組みだからです。

リスクが高い事業に投資するために、小口の資金を多く集めることができ、経営者は目先の金利支払いにドキドキすることもありません。利益の一部を投資家に配当として分配しますが、成長機会があれば分配せずに次の投資に回すこともできます。経済を成長させるためにピッタリの仕組みです。投資家は、株価を動かすような事業のリスクを取る代わりに、自分が経営したり働かなくても、配当金や株価の値上がりによるリターンが期待できるのです。

株式には「値上がりする仕組み」がある

配当は分かりやすいと思いますが、株価が値上がりする(少なくとも前もってそう期待できる)のはなぜでしょう?

実は、値上がりする仕組みがあるのです。株式会社は、利益の一部を株主に配当として支払い、残った部分(内部留保)を儲ける自信がある事業に投資(設備の購入や従業員確保)します。つまり、株主にとって「将来の利益と配当への期待」が高まるのです。内部留保するからこそ、株価の値上がりが期待できるともいえそうです。それゆえ、株主は議決権(株主総会で経営に関する重要事項の決議に賛成・反対の投票ができる権利)を行使して、信頼できる経営者を選ぶことが大事になります。

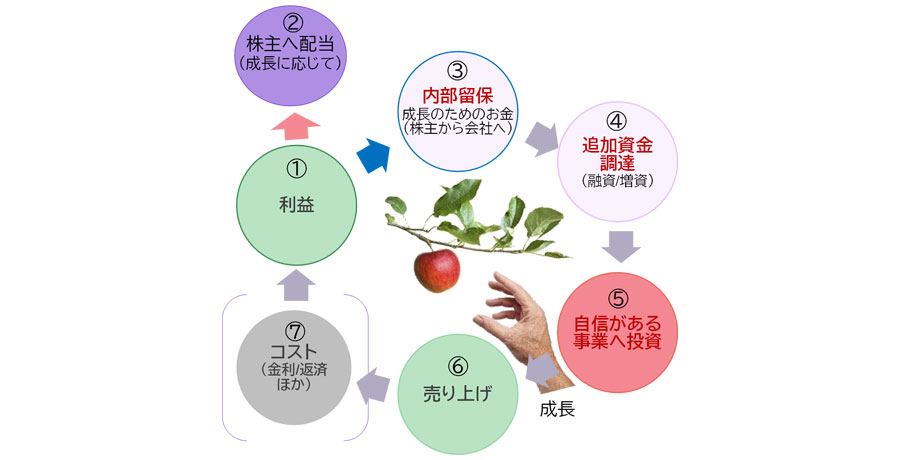

一般的な事業サイクル(下図)では、利益①が出ると、一部を株主に配当②し、残りを内部留保③します。次に③と追加資金④で、設備を購入して生産ラインを増やしたり、倉庫を建てて在庫を増やしたり、従業員を増やすなどして、自信がある事業⑤へ投資します。その結果、売り上げ⑥が増え、コスト⑦を支払った後の利益が、再び株主と将来の成長機会への投資に分配されるのです。

株主は、今の経営者の才覚で、将来の配当が増えることを期待し、目先の配当を減らしてでも内部留保することを認めるのです。ですから、会社が設備などに「投資する」ことと、投資家が株主になって「投資する」ことは、同じ「投資」なのです。そのゆえ、株式投資は、経営者の才覚によるリターンを得るチャンスといえるのです。

- 資本市場についての考え方の一例を示したものであり、イメージです。